Den siste tiden har det vært mange sterke meninger i media om at Norge har blitt et mindre attraktivt land å investere i, hovedsakelig pga. endringer i skattepolitikken. Og disse har ofte brukt den langvarige svekkelsen av norske kronen som et bevis på dette.

Dette er nok egentlig en årsakssammenheng som dessverre er litt vanskelig å bevise, både fordi man ikke har noen konkrete tall på hva utenlandske investeringer har å si for kronekursen, men også fordi valutasvingninger ofte har veldig komplekse årsakssammenhenger som i tillegg kan påvirke i forskjellige retninger.

Men det er klart – måten regjeringen har overrasket alle med lakseskatten har nok mest sannsynlig gjort at utenlandske investorer er mer skeptiske til Norge. Hvorfor? Jo, fordi når man plutselig en dag uten forvarsel finner ut at man skal innføre en ny skatt og dette gjør at milliardverdier i lakseaksjene blir borte, er dette noe utenlandske investorer nå må ta med i beregningen når de skal investere i Norge. Selv om dette var en særskatt til laksenæringen, har man jo sett at regjeringen nå f.eks. snakker om grunnrenteskatt på vindkraft i tillegg. Og problemet er at Norge sees på mer eller mindre som «under ett» for utenlandske investorer, grunnrenteskatt eller ei. For mange i utlandet virker det nå som man kan når som helst innføre en skatt på hvilken som helst næring. Og dessverre ble jo denne skatten innført i det som har vært vår mest profitable og attraktive næring utenom olje/gass.

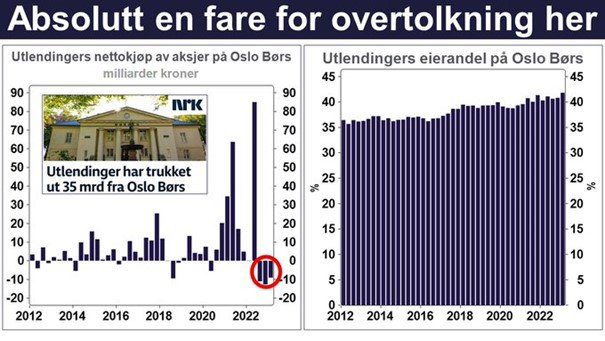

Om man går litt mer i detaljene og ser på SSB’s ferske tall for utenlandsk eierskap i Oslo Børs, viser den at utenlandske investorer har nettosolgt aksjer på Oslo Børs tre kvartaler på rad, hovedsakelig da i laks/sjømat og olje/gass sektorene. Dette er da ikke er overraskende gitt at de to sektorene både har er de største og mest profitable på Oslo Børs. Det har blitt nettosolgt 35 milliarder NOK til sammen på tre kvartal, som egentlig ikke er en veldig stor sum (og uten påvirkning på kronekursen for øvrig), samt at de nettokjøpte for 90 milliarder i kvartalet før. Det uvanlige er da at det har skjedd tre kvartaler på rad. Det som mange tror dette skyldes er at utlendingene kjøpte mye olje/energi aksjer når de ekstremt høye olje og gass prisene kom i tiden etter Ukrainakrigen, og at de nå etter dette har solgt for sikre gevinsten. Dette kan og vises når man ser på at andelen av Oslo Børs som eies fra utlandet, fordi selv med nettosalget har verdien av utlendingers aksjer på Oslo Børs totalt sett økt siden nyttår. Men at lakseskatten har gjort at de har solgt noe mer enn de ellers hadde, fins det jo flere som mener de fått høre om.

Mange har pekt på at kronen har svekket seg mye mot nesten alle andre valutaer i verden, og til og med mot f.eks. moldovske leu, og ungarske forint. Men at dette i hovedsak er fordi utenlandske investorer har mistillit til den norske økonomien og investeringsmulighetene der, er en overdrivelse. Moldova og Ungarn begge hatt en styringsrente på over 10%, så om man gjør er såkalt carry trade der man låner i norske kroner, veksler om til leu eller forint og plasserer disse der, får man jo i utgangspunktet 6-7% avkastning. Denne effekten kan man se mot de aller fleste valutaer i verden (inkludert USD og EUR), og noe de fleste mener er hovedårsaken til den markante svekkelsen nå nylig. Man har selvfølgelig og andre mindre faktorer som kan spille inn, f.eks. de usynkrone kronesalgene til Norges Bank og muligens valutasikringer for de store liv og pensjonsselskapene. Men svekkelsen som begynte siden 2015 (da vi fortsatt var et høyrenteland) har jo i hovedsak vært pga. de kraftig reduserte investeringene i olje/gass etter oljeprissjokket, og de noe mindre inntektene til Norge som helhet som følge av dette. Men man ser jo allerede nå at når Fed og ECB begynner å snuse på rentestopp og inflasjonstallene i Norge er høye (og derav forventning om høyere rente), har den norske kronene begynt å styrke seg igjen. NOK ligger for så vidt nå på et litt mer naturlig nivå vis-a-vis SEK, som er den mest «like» valutaen i de fleste store internasjonale investorer sine øyne.

Så har det jo vært en del stemmer som har sagt at formueskatten og det at mange milliardærer flytter til Sveits kommer til å gjøre at utenlandske investorer ikke ønsker å investere i Norge, men dette argumentet henger jo ikke på greip. For det første er jo skatteplanlegging et ganske kjent begrep i finansverdenen, og gjøres av de rike i alle verdens land. Og formueskatten gjør jo at norske eiere må bruke mye av sine selskapers overskuddet på å betale skatt, og da vil jo utenlandske selskaper ha en konkurransefordel ovenfor norske. Hvorfor? Jo, fordi de utenlandske har jo råd til å operere på en lavere margin siden de ikke trenger å tenke på at de må ha penger til formueskatten. På sikt kan jo dette utkonkurrere de norske som trenger høyere profitt pga. skatten.

Oljenæringen har jo og historisk vært en arena for utenlandske investorer, men nå er det jo nesten bare norske selskaper som opererer der. I tillegg vil det jo pga. ESG (f.eks. karbonskatt) og den noe mindre etterspørselen etter olje antageligvis ikke være noe særlig grunn til å håpe på at utlendingene kommer stort inn i dette nå utenom å bruke Oslo Børs og Equinor/Aker BP/Vår Energi som en proxy på oljeprisen. Men her har man jo og derivater som er enda mer treffsikre. Dessuten har det økte oppsvinget i ETF’er og norske selskaper som børsnoteres i USA (ADR) eller utlandet gjort at utlendinger ikke trenger å være direkte investert i Oslo Børs og slik slippe valutarisiko.

Men om vi virkelig vil tiltrekke oss utenlandske investorer er jo ikke det vanskelig, det er bare det at vi egentlig ikke vil. Hadde vi blitt medlem av EU og adoptert euro, ville jo det strømme på av utenlandsk kapital, men det er det jo ikke noe flertall for. Og ser man på Oslo Børs eier jo den norske stat og folketrygdfondet ganske mye av de viktigste selskapene våre, og dette har det jo vært en politisk vilje bak. Jeg er ganske sikker på at om vi hadde lagt disse eierandelene ut til salg hadde det blitt kjøpt opp på flekken av utenlandske investorer.

Det er også viktig å skille type utenlandske investorer. Man har de som investerer på Oslo børs, man har de som går inn i Norge for å konkurrere med norske selskaper, og man har de som går inn og vil bygge opp noe nytt i Norge. Når man snakker om utenlandske investorer, er det jo i hovedsak det første og siste man ønsker. Men Norge har en relativt liten befolkning, og en geografi som gjør at logistikken er dyr. De store naturressursene våre (fisk, olje/gass og vannkraft) har vi jo og vært veldig flink til å utnytte selv, så her er det vanskeligere for utlendinger å slippe til. Det har jo også vært slik at om du måler OSEBX i dollar (dvs. sett med utenlandske øyne), har avkastningen faktisk vært nesten 0 siden 2018, og kun 3,16% i perioden om du går tilbake fra toppen rett før finanskrisen i 2008. Dette vil da si en årlig avkastning på 0,2% over 15 år. Så Norge har egentlig i lang tid vært et relativt lite gunstig land å investere i, men vi har nå klart oss godt så langt.

Så da er jo spørsmålet hvorfor man egentlig vil ha utenlandske investorer? Om det finnes gode naturressurser (f.eks. sjeldne mineraler) som ikke er utnyttet enda, vil man ikke heller at norske bedrifter framfor utenlandske skal tjene godt på dette? Det var jo nettopp dette som skjedde med olje. I mange andre såkalte «bananrepublikker» kritikerne har ment vi begynner å bli som, skjedde jo ofte det motsatte – utenlandske selskaper stakk av med overskuddet, mens landet i seg selv fikk lite nytte av ressursene sine. Tilgangen til kapital i Norge er relativ sterk, slik at de fleste lønnsomme prosjekter vil kunne hente kapital innenlands eller søke om å bli listet på en børs i utlandet, så det er ikke pga. mangel på kapital utenlandske investorer trengs. Og det er jo heller ikke noe særlig behov for å skaffe seg valutareserver (som mange andre land ønsker utenlandske investeringer til) siden vi har Oljefondet (selv om man ikke kan bruke de direkte for dette). Og om det virkelig skulle bli knapphet har vi muligheten til å utstede statsobligasjoner som hadde vært noen av de sikreste i verden og økt tilgangen til kapital.

Selskapsskatten i Norge på 22% er egentlig helt på gjennomsnittet i Europa, men noe høyere enn de andre små økonomiene i Europa som vanligvis ligger på 19-20%, så dette kunne vært en god hjelp for å øke attraktiviteten for investorer. Nå som den norske kronen har svekket seg vil jo dette hjelpe på utenlandske investeringer, siden det vil føre til at det blir billigere for utenlandske aktører å etablere seg i Norge (siden alle utgiftene relativt vil bli mindre i utenlandsk valuta), og det vil også bli billigere for utlendinger å kjøpe selskaper både direkte og via Oslo børs. I tillegg har man da effekten ved formueskatten som gjør at utlendinger har en konkurransefordel. Man ser jo at f.eks. selveste Goldman Sachs akkurat har kjøpt opp en norsk lakseservice bedrift, FRØY, så det kan jo vise at det fortsatt er tillitt til Norge (og laksenæringen for så vidt). Så det viktigste man kan gjøre nå er jo egentlig bare å sørge for at lakseskatt rabalderet ikke skjer igjen, gjerne ved at Stortinget setter noen klare retningslinjer på når og hvordan det er lov å presentere en ny skatt. Men og at man prøver å se etter «den nye oljen» – være det sjeldne mineraler i Fensfeltet, thorium, eller andre ting.